资讯中心

新闻及活动

为什么汽车行业需重点关注CBAM?重点关注哪些方面?

据欧盟统计局4月1日发布的数据:2024年,中国价值127亿欧元的乘用车进入了欧盟市场。中国连续第三年成为欧盟最大的汽车进口来源国。这一地位既彰显了中国汽车产业的全球竞争力,也暗含隐忧——在欧盟加速构建CBAM、新电池法案等“绿色贸易壁垒”的背景下,中国车企正面临前所未有的政策风险。而CBAM的出现,无疑是一把悬在中国汽车产业头顶的“达摩克里斯之剑”。

为什么汽车行业需重点关注CBAM?

CBAM(碳边境调节机制,俗称“欧盟碳关税”),作为欧盟碳市场与碳定价机制的深化与拓展,其核心使命在于防止因碳定价差异导致的“碳泄漏”,即高碳产业向低碳监管环境转移的现象。

它是欧盟“Fit for 55”气候一揽子政策中的核心组成部分,旨在通过经济手段推动全球气候治理,加速全球经济向低碳转型。

作为欧盟“绿色贸易壁垒”的核心工具,CBAM虽目前未直接覆盖汽车整车,但通过“钢铁/铝材料成本上升与整车厂碳管控延伸” 的双重传导,将深度重塑全球汽车供应链。零部件企业需将碳成本内化为核心竞争力,加速布局绿电、低碳材料与数据透明度,以应对欧盟绿色贸易壁垒保持市场优势。

CBAM正式实施后(2026年起),碳成本将直接计入出口价格。据冶金工业规划研究院测算,CBAM实施后中国对欧钢铁出口成本将增加4%-6%,直接推高整车制造的原材料成本。

从长远视角来看,建议车企应借CBAM倒逼转型,将碳管理融入ESG战略,加大在新能源技术研发、绿色供应链构建等方面的投入,抢占新能源赛道先机。

汽车行业在应对CBAM时需关注哪些方面?

(1)过渡期(2023年10月-2025年底)

过渡期内,欧盟进口商和申报人需履行报告义务,详细上报进口产品的数量、碳排放情况(包括直接和间接排放)及相应的碳价信息,但不会被实际征税。

2025年1月1日起:所有报告均需采用欧盟认可的碳核算方法,且必须基于实测值进行。企业需要确保其碳排放数据的准确性和可追溯性,以应对欧盟的严格审核和监管。

(2)征税期(2026年1月1日起)

· 正式征税:CBAM费用将正式开征,标志着欧盟碳边境调节机制进入实质性执行阶段。届时,所有进口商品均需按照实际碳排放量缴纳相应的碳关税。

· 递减免费配额:征税期前期同步执行免费配额政策。即从2026年开始,欧盟将逐步削减企业免费配额,直至2034年全部取消。

具体来看,到2026年,免费配额将取消2.5%,2027年取消5%,2028年取消10%,2029年取消22.5%,2030年取消48.5%,2031年取消61%,2032年取消73.5%,2033年取消86%,2034年取消100%。

在过渡期,CBAM涵盖产品范围包括:铝、水泥、电力、化肥、氢气、钢铁行业的产品,以及使用上述产品作为原料的复杂商品。其中,水泥、化肥、钢铁、铝和氢气需核算“直接排放”和“间接排放”,电力行业仅需核算直接排放。

到征税期,钢铁、铝、氢气和电力仅需核算直接排放;水泥和化肥行业则是核算“直接排放”和“间接排放”。

温室气体包含CO₂、N₂O和PFCs。其中,N₂O为化肥行业特有,PFCs为铝行业特有。

CBAM产品核算碳排放主要与EU ETS规则相关,因此与《温室气体核算体系》(GHG Protocol)或ISO14067等其他计算产品碳足迹的方法有所不同。

CBAM产品碳排放核算:通常关注于产品在特定生产阶段(如原材料采购、制造等)的碳排放,这些主要来自于企业内部生产和前体材料消耗产生的排放。

产品碳足迹:涵盖了产品从摇篮到坟墓(或大门)的全生命周期内的所有温室气体排放,包括直接排放和间接排放(如供应链中的排放、运输过程中的排放等)。其范围更为广泛,能够全面反映产品的环境影响。

CBAM最终应用于产品,但不等同于直接计算产品碳足迹。CBAM产品的碳排放核算与产品碳足迹要求差异明显,因而企业在进行CBAM报告编制时,不可采用产品碳足迹的数据进行报告。

若出口产品在生产过程中使用了CBAM涵盖的产品作为前体产品(原料),需要根据进口商的要求,填写前体相应数据信息。

比如,某家散热器生产商根据欧盟进口商的要求,需填报在散热器生产过程中使用的螺钉、螺母等前体产品的数据信息。

一般而言,CBAM仅适用于通过进口且在欧盟自由流通的商品。因而,对于放置在海关待出口或加工的产品,无报告义务。

但是,一旦产品经过加工,并进入欧盟市场,该产品就有报送义务。在特定情况下,如果CBAM商品在进口加工后,最终产品不属于CBAM商品但该产品在欧盟自由流通,则仍需履行CBAM报告义务。

欧盟对部分货品实施豁免(Exemptions)政策:

① 微量豁免:即每批货物不超过150欧元;

② 军事用途豁免:与欧盟成员国军事当局达成协议进口的货物可享受豁免;

③ 欧洲自由贸易区豁免:采用欧盟排放交易计划的国家(挪威、冰岛、列支敦士登),或排放交易计划与欧盟排放交易计划完全挂钩的国家(瑞士),不受CBAM的约束;

④ 电力进口有限豁免:当非欧盟国家与欧盟内部电力市场融为一体,且无该类电力产品的CBAM技术解决方案时,可享受豁免。

目前,CBAM涵盖范围包括铝、水泥、电力、化肥、氢气、钢铁行业的567款产品。要确认产品是否受到CBAM的管辖,可以通过查询下方的CN Code表格来获取相关信息。在这个表格中,主要需要关注出口产品的税则号码的前2-6位数字。

首先,让我们厘清HS code和CN code的区别。

HS code,《商品名称及编码协调制度》的简称,是全球统一的商品海关编码系统。

CN code,是欧盟基于HS code制定的特定海关编码系统,前6位数字通常与HS code一致。

因此,在判断HS code是否属于报送范围时,主要关注其前6位数字是否与规定的CN code范围相匹配。若前6位数字在范围内,即使完整的数字不在指定范围内,该HS code也应视为在报送范围之内,建议进行填报。

CBAM法案中前体产品(precursors)指的是生产过程中使用的原料(input materials),例如生铁前体产品是烧结矿、粗钢前体产品是生铁、铁和钢制品的前体产品是生铁或粗钢。

CBAM过渡期仍须提供间接排放资料。例如:钢铁、铝及其中下游产品之间接电力排放,虽不需纳入凭证纳税范围,但是仍须提供数据,因此过渡期也需要提供间接电力排放数据。

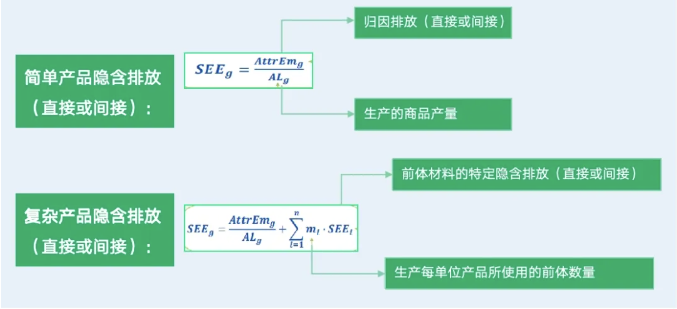

计算基于CBAM的产品碳排放时,简单产品与复杂产品的特性决定了采用不同的计算方法。

简单产品:其隐含排放,亦可理解为单位产品碳排放强度,是通过产品生产过程中的归因排放与产品产量的比值来确定的。

复杂产品:除了核算企业内部生产环节的隐含排放外,还需考虑其使用的前体产品的排放强度,即在完成企业内部生产环节的隐含排放计算后,补充计算前体产品的隐含排放。

CBAM填报数据需要企业对生产过程中的产品产量、设备设施用能情况进行监测、统计、核算。如果你只是单纯的贸易商(外贸企业),那么你的填报数据需要向制造商(生产企业)收集。用制造商提供的碳排放数据进行计算申报。注意!!!贸易商一定得要到制造商的碳排放数据,这是申报实测值的基础。

CBAM报告具有周期性和时效性。企业需要熟悉每个报告期的具体时间安排,提前规划,合理安排时间,确保能够按时完成报告任务,避免因延误而遭受不必要的损失。

在过渡期,CBAM授权申报人(欧盟进口商、间接海关代表)应在每季结束后一个月内,提交CBAM报告。同时,CBAM报告并非一锤定音,每季结束后2个月内可以修正CBAM报告。

2023年10月1日起,需按照欧盟官方发布的CBAM信息填报模板(CBAM communication template for installations)生成数据报告并提交给进口商。

但由于模板的更新完善较为频繁,自2023年8月21日首版发布以来,CBAM模板已历经多次修订,截至2024年12月18日已更新至第七版。因此需及时获取最新模板进行填报。

模板中包含(加粗为必填):

A:报告主体基本情况;

B:装置(设施)在源流和排放源水平上的排放;

C:装置(设施)的能源消耗与温室气体排放;

D:生产水平与碳排放量数据;

E:前体产品碳排放强度;

F:报告辅助工具;

G:报告填写及工具使用说明;

其他:汇总数据(产品汇总、工艺汇总、通信汇总)。

口企业无需直接对欧盟CBAM主管机关进行CBAM纳管产品得数据报送,需要在每份季度报告的报送期,按照欧盟发布的“CBAM communication template for installations(报告模板)”或CBAM授权申报人(进口商或间接海关代表)提供的报告模板,将出口的CBAM纳管产品的数据提供给授权申报人。

必要时,还配合进口商清关需求,提供每批次(每票)货物的排放数据信息。

具体流程图如下:

过渡期不需缴交CBAM凭证费用。待2026年正式实施后,才需缴交CBAM凭证。

欧盟CBAM凭证价格是依欧盟排放交易系统(EU ETS)前一周的平均收盘价格计算。CBAM凭证费用将按每吨二氧化碳计算,1吨碳排量须购买一张CBAM凭证,2024年以来欧盟ETS每吨二氧化碳价格在55~80欧元之间。

MRV(监测、报告、核查)机制是碳市场运行的基石。在过渡期内未强制要求核查认证,不需要企业提供第三方查证报告书。

但自2026年起,出口货物的嵌入排放信息将接受外部独立机构的严格核查。即CBAM正式实施后,则须提交经CBAM认可的第三方查验单位的查证报告。

具体核查规则和机构名单,欧盟将通过后续立法逐步明确,擎工互联也将持续关注,如有消息,会第一时间告知大家。

① CBAM证书售卖:由成员国在中央平台上向授权申报人出售CBAM证书。CBAM证书价格以每周EU ETS配额收盘价的平均价格计算。

② CBAM证书清缴:每年5月31日之前,授权申报人应向主管部门提交与申报的隐含碳排放量相等的CBAM证书数量。授权申报人应确保每个季度末在其CBAM登记账户上的CBAM证书数量不低于该年度进口货物隐含碳排放量的80%。

③ CBAM证书回购:从购买之日起算,证书的有效期为两年。主管部门回购是CBAM证书上唯一允许的“交易”形式。每年6月30日前,申报人提交回购申请。回购的证书数量应低于在上一年申报人购买的CBAM证书总数的三分之一。CBAM证书回购价格是授权申报人购买时支付的价格。

④ CBAM证书注销:在每年6月30日之前,欧盟委员会应取消任何在上一日历年前一年(即两年前)购买且保留在授权申报人CBAM登记账户中的CBAM证书,并通知相关授权申报人。

欧盟不认可绿证,但认可绿电购电协议(直供电和协议购电)。在CBAM法案中明确规定,在计算货物的间接电力排放量时,需要排除企业在购电协议(PPA)下的累计电量。这意味着,中国企业为使用绿电而支出的能源转型成本有可能获得欧盟的认可。

会!CBAM申报人(欧盟进口商,不是国内出口商)若未如实申报,每吨碳排放量将面临10~50欧元的罚款。当然,进口商的罚款压力很可能会传递到我们出口商。所以,请务必确保数据的真实性和准确性。

CBAM相关文件均为英文,内容深入且广泛,包括政策细则、操作指南以及详细的表格和模板。对于大多数企业,特别是缺乏碳排放专业知识的企业而言,理解和消化这些复杂规定是一项艰巨的任务。碳足迹计算、产品分类、排放因子选用及费用核算等环节,都需要深厚的专业素养和实践经验。

擎工互联作为专业的CBAM服务提供商,无论您是生产企业还是外贸企业,无论您现有的数据是否完整,我们都能提供定制化的解决方案。我们非常理解每位客户的独特需求与不同挑战,因此将竭诚为您提供全方位的支持与指导。